Par : Robert Rothenberg, CFA, CIWM, FCSI

Lorsque des clients potentiels viennent nous voir, ils nous demandent habituellement les taux de rendement que nous utilisons comme hypothèses pour effectuer une projection de leur situation financière à la retraite.

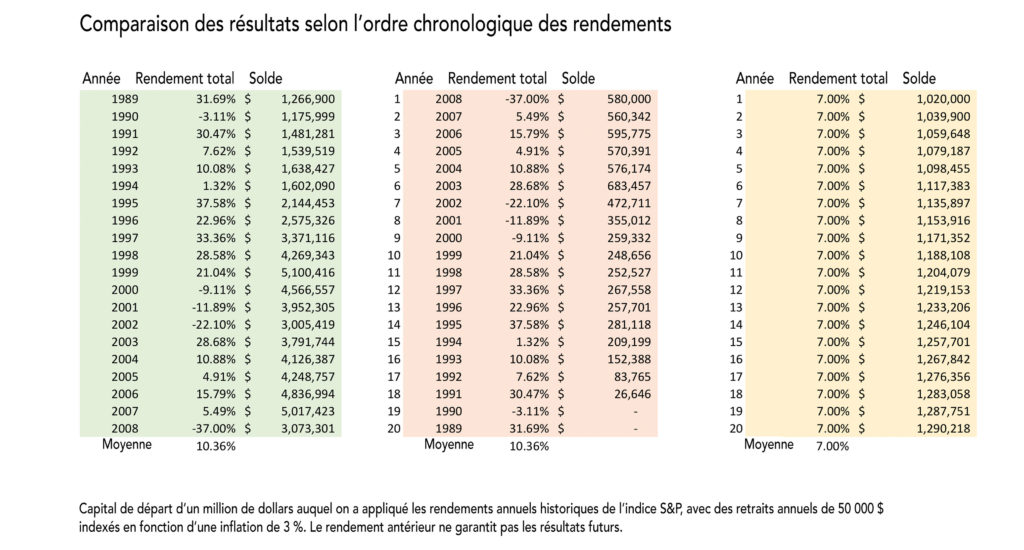

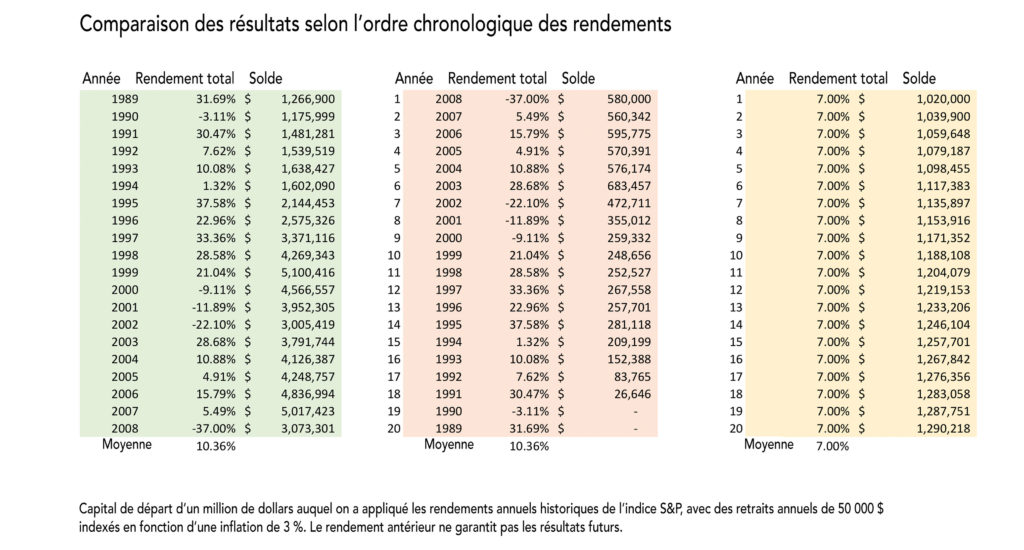

Pour calculer le revenu et la croissance de leurs placements, beaucoup de personnes se réfèrent au rendement moyen à long terme de 10 % du marché boursier ou au rendement d’une combinaison de titres à revenu fixe et d’actions et appliquent un taux moyen de 7 % à la retraite.

Durant la phase d’accumulation, lorsque les gens mettent régulièrement de l’argent de côté en vue de financer leur retraite, il est logique d’employer un taux de rendement moyen, car il importe peu que votre portefeuille soit très rentable au début et moins fructueux vers la fin ou qu’il produise de mauvais résultats au départ et génère de très bons rendements par la suite.

À la retraite, il faut tenir compte de plusieurs autres facteurs pour déterminer si votre revenu sera durable. L’un des principaux facteurs à ce titre est l’ordre chronologique des rendements.

Si l’on enregistre des rendements médiocres au début de la retraite et qu’on effectue en même temps des retraits, il peut être extrêmement difficile de se rattraper. Supposons un taux de retrait de 5 % et taux de rendement moyen de 10 % : lorsque des résultats inférieurs se produisent au mauvais moment, ils peuvent entraîner un épuisement des fonds en moins de 20 ans. Toutefois, avec le même taux de retrait et un taux de rendement moyen de 7 %, un investisseur peut se retrouver avec une somme plus importante que son placement initial s’il a obtenu des rendements solides dès le début.

Le diagramme suivant présente trois exemples différents. Dans le premier exemple, une personne suffisamment chanceuse pour prendre sa retraite en 1989 a commencé avec un montant d’un million de dollars et a retiré chaque année une somme de 50 000 dollars indexée à l’inflation. Au bout de 20 ans, son capital dépassait les trois millions de dollars.

Le deuxième exemple présente le même retraité doté du même capital d’un million de dollars et effectuant les mêmes retraits, mais dont les rendements sont dans l’ordre inverse. Avec un rendement moyen identique, ce retraité aurait épuisé ses économies après 18 ans.

Dans le troisième exemple, le retraité enregistre un rendement de 7 %, ce qui est beaucoup moins que 10 %, mais il dispose de presque 1,3 million de dollars au bout de 20 ans.

Lorsque vous êtes dans la phase où vous commencez à retirer votre épargne, la stratégie de la « tranche des liquidités » est grandement recommandée. En investissant l’équivalent d’un revenu de 18 à 24 mois dans des quasi-espèces et des obligations à court terme afin de financer vos retraits au début de la retraite, vous serez en mesure de vous protéger contre tout repli abrupt du marché en début de période.

Grâce à cette tranche de liquidités, vous n’aurez pas besoin de vendre vos actions à bas prix pour financer votre retraite et vous leur donnerez le temps de récupérer leurs pertes.

À la retraite, pensez à investir la majorité de votre portefeuille d’actions dans des titres moins volatils qui procurent un dividende raisonnable ou un dividende croissant. Lors de l’effondrement boursier de 2008, les actions dont la volatilité était inférieure à celle du marché général se sont nettement mieux comportées globalement.

On peut dire la même chose de l’inflation, qui a constitué un facteur négligeable pendant la majeure partie de la décennie. Alors que l’inflation historique moyenne est légèrement supérieure à 3 % en Amérique du Nord, le taux annuel moyen s’est maintenu dans la fourchette de 1 % à 2 %. L’indexation de vos retraits à un taux d’inflation élevé au départ aura le même résultat que l’obtention de faibles rendements au début de votre retraite.

Efforcez-vous de garder la croissance de vos retraits sous le taux de l’inflation, car cela vous aidera à préserver votre capital (dans la majorité des illustrations, les retraits servant de revenu sont entièrement indexés à l’inflation).

L’impôt et les frais joueront également un rôle dans le succès de votre retraite. Les particuliers qui disposent de fonds non enregistrés doivent absolument verser les cotisations maximales dans un compte d’épargne libre d’impôt. Ils peuvent ainsi réduire substantiellement l’impôt à payer sur le revenu en intérêts et en dividendes et sur les gains en capital.

Pensez à retirer une partie de vos fonds REER avant d’avoir 71 ans, si vous vous trouvez dans une tranche d’imposition relativement basse, afin d’éviter de payer plus d’impôt par la suite.

Beaucoup de personnes qui n’ont pas de régime de retraite privé devraient envisager de recevoir un petit revenu d’un FERR ou d’une rente à l’âge de 65 ans afin de pouvoir demander le crédit pour revenu de pension de 2 000 $.

Les frais peuvent également gruger les rendements et réduire le revenu de retraite. Assurez-vous que les frais que vous payez pour les conseils que vous recevez sont globalement raisonnables.

Révisez régulièrement votre plan de retraite en tenant compte des variables mentionnées ci-dessus et vous pourrez réussir là où beaucoup d’autres ont échoué.